Membayar pajak adalah kewajiban setiap warga negara, dan memahami cara menghitung pajak merupakan langkah penting dalam memenuhi kewajiban tersebut. Tak perlu khawatir, menghitung pajak tidak sesulit yang dibayangkan. Artikel ini akan memandu Anda melalui proses perhitungan pajak dengan jelas dan mudah dipahami.

Mulai dari pengertian pajak, jenis-jenisnya, hingga cara menghitungnya untuk berbagai objek pajak, semua akan dijelaskan secara detail.

Dengan memahami dasar-dasar perhitungan pajak, Anda dapat memastikan bahwa kewajiban pajak Anda terpenuhi dengan benar dan tepat waktu. Selain itu, pengetahuan ini juga akan membantu Anda dalam mengelola keuangan pribadi dan bisnis dengan lebih efektif. Mari kita mulai menjelajahi dunia perpajakan bersama!

Pengertian Pajak

Pajak merupakan kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan undang-undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat.

Jenis-jenis Pajak

Pajak di Indonesia diklasifikasikan berdasarkan berbagai aspek, termasuk objeknya. Berikut adalah beberapa jenis pajak yang umum dikenakan di Indonesia:

- Pajak Penghasilan (PPh): Pajak yang dikenakan atas penghasilan yang diperoleh seseorang atau badan, seperti gaji, bonus, dan keuntungan usaha.

- Pajak Pertambahan Nilai (PPN): Pajak yang dikenakan atas nilai tambah barang atau jasa yang diperdagangkan, dihitung berdasarkan persentase tertentu dari nilai jual barang atau jasa.

- Pajak Bumi dan Bangunan (PBB): Pajak yang dikenakan atas kepemilikan tanah dan bangunan, dihitung berdasarkan nilai jual objek pajak (NJOP) dan luas tanah dan bangunan.

- Pajak Kendaraan Bermotor (PKB): Pajak yang dikenakan atas kepemilikan kendaraan bermotor, dihitung berdasarkan jenis, tahun pembuatan, dan kapasitas mesin kendaraan.

- Pajak Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB): Pajak yang dikenakan atas perolehan hak atas tanah dan bangunan, dihitung berdasarkan nilai jual objek pajak (NJOP) dan luas tanah dan bangunan.

Perbedaan Pajak Langsung dan Pajak Tidak Langsung

Pajak langsung dan pajak tidak langsung memiliki perbedaan yang signifikan dalam cara pengenaannya:

| Jenis Pajak | Definisi | Contoh |

|---|---|---|

| Pajak Langsung | Pajak yang ditanggung langsung oleh wajib pajak yang dikenakan atas penghasilan atau kekayaan yang dimilikinya. | Pajak Penghasilan (PPh), Pajak Bumi dan Bangunan (PBB) |

| Pajak Tidak Langsung | Pajak yang ditanggung oleh wajib pajak, namun bebannya dapat dilimpahkan kepada pihak lain, seperti konsumen. | Pajak Pertambahan Nilai (PPN), Pajak Cukai |

Tabel Jenis Pajak Berdasarkan Objeknya

Berikut adalah tabel yang merangkum jenis-jenis pajak berdasarkan objeknya:

| Jenis Pajak | Objek Pajak | Keterangan |

|---|---|---|

| Pajak Penghasilan (PPh) | Penghasilan | Dikenakan atas penghasilan yang diperoleh seseorang atau badan, seperti gaji, bonus, dan keuntungan usaha. |

| Pajak Pertambahan Nilai (PPN) | Barang dan jasa | Dikenakan atas nilai tambah barang atau jasa yang diperdagangkan, dihitung berdasarkan persentase tertentu dari nilai jual barang atau jasa. |

| Pajak Bumi dan Bangunan (PBB) | Tanah dan bangunan | Dikenakan atas kepemilikan tanah dan bangunan, dihitung berdasarkan nilai jual objek pajak (NJOP) dan luas tanah dan bangunan. |

| Pajak Kendaraan Bermotor (PKB) | Kendaraan bermotor | Dikenakan atas kepemilikan kendaraan bermotor, dihitung berdasarkan jenis, tahun pembuatan, dan kapasitas mesin kendaraan. |

| Pajak Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB) | Hak atas tanah dan bangunan | Dikenakan atas perolehan hak atas tanah dan bangunan, dihitung berdasarkan nilai jual objek pajak (NJOP) dan luas tanah dan bangunan. |

Cara Menghitung Pajak Penghasilan

Pajak penghasilan adalah pajak yang dikenakan atas penghasilan yang diterima oleh seseorang atau badan. Di Indonesia, pajak penghasilan dibagi menjadi dua jenis, yaitu Pajak Penghasilan (PPh) Orang Pribadi dan Pajak Penghasilan (PPh) Badan. PPh Orang Pribadi dikenakan atas penghasilan yang diterima oleh orang pribadi, sedangkan PPh Badan dikenakan atas penghasilan yang diterima oleh badan.

Cara Menghitung Pajak Penghasilan untuk Karyawan (PPh Orang Pribadi)

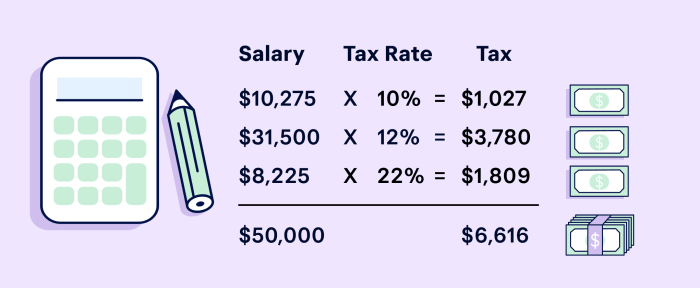

Untuk menghitung pajak penghasilan untuk karyawan, Anda perlu mengetahui penghasilan bruto, penghasilan neto, dan tarif pajak yang berlaku. Penghasilan bruto adalah total penghasilan yang diterima sebelum dipotong pajak. Penghasilan neto adalah penghasilan bruto dikurangi dengan biaya-biaya yang diizinkan, seperti biaya jabatan, biaya pendidikan, dan biaya pengobatan.

Tarif pajak yang berlaku tergantung pada besarnya penghasilan neto.

- Hitung Penghasilan Bruto: Penghasilan bruto adalah total penghasilan yang diterima oleh karyawan sebelum dipotong pajak. Penghasilan bruto dapat berupa gaji, tunjangan, bonus, dan lain-lain.

- Hitung Penghasilan Neto: Penghasilan neto adalah penghasilan bruto dikurangi dengan biaya-biaya yang diizinkan. Biaya-biaya yang diizinkan meliputi biaya jabatan, biaya pendidikan, biaya pengobatan, dan lain-lain.

- Tentukan Tarif Pajak yang Berlaku: Tarif pajak yang berlaku tergantung pada besarnya penghasilan neto. Semakin besar penghasilan neto, semakin tinggi tarif pajak yang dikenakan. Tarif pajak untuk PPh Orang Pribadi di Indonesia dapat dilihat pada tabel di bawah ini.

Contoh Perhitungan Pajak Penghasilan untuk Karyawan

Misalnya, seorang karyawan menerima penghasilan bruto sebesar Rp10.000.000 per bulan. Biaya-biaya yang diizinkan untuk karyawan tersebut adalah Rp2.000.000. Maka, penghasilan neto karyawan tersebut adalah Rp8.000.000. Tarif pajak yang berlaku untuk penghasilan neto tersebut adalah 5%. Maka, pajak penghasilan yang harus dibayarkan oleh karyawan tersebut adalah Rp400.000 (5% x Rp8.000.000).

Cara Menghitung Pajak Penghasilan untuk Wiraswasta (PPh Badan)

Untuk menghitung pajak penghasilan untuk wiraswasta, Anda perlu mengetahui penghasilan bruto, biaya-biaya yang diizinkan, dan tarif pajak yang berlaku. Penghasilan bruto adalah total penghasilan yang diterima oleh wiraswasta sebelum dipotong pajak. Biaya-biaya yang diizinkan meliputi biaya produksi, biaya administrasi, biaya pemasaran, dan lain-lain.

Tarif pajak yang berlaku tergantung pada besarnya penghasilan neto.

- Hitung Penghasilan Bruto: Penghasilan bruto adalah total penghasilan yang diterima oleh wiraswasta sebelum dipotong pajak. Penghasilan bruto dapat berupa pendapatan dari penjualan barang atau jasa, pendapatan dari investasi, dan lain-lain.

- Hitung Penghasilan Neto: Penghasilan neto adalah penghasilan bruto dikurangi dengan biaya-biaya yang diizinkan. Biaya-biaya yang diizinkan meliputi biaya produksi, biaya administrasi, biaya pemasaran, dan lain-lain.

- Tentukan Tarif Pajak yang Berlaku: Tarif pajak yang berlaku tergantung pada besarnya penghasilan neto. Semakin besar penghasilan neto, semakin tinggi tarif pajak yang dikenakan. Tarif pajak untuk PPh Badan di Indonesia dapat dilihat pada tabel di bawah ini.

Tarif Pajak Penghasilan

| Tingkat Penghasilan (Rp) | Tarif Pajak (%) |

|---|---|

0

|

5 |

50.000.001

|

15 |

| > 250.000.000 | 25 |

Cara Menghitung Pajak Penjualan

Pajak penjualan merupakan jenis pajak yang dikenakan atas transaksi jual beli barang dan jasa. Di Indonesia, pajak penjualan terdiri dari Pajak Pertambahan Nilai (PPN) dan Pajak Penjualan atas Barang Mewah (PPnBM).

Menghitung pajak memang penting untuk memastikan kewajiban finansial kita terpenuhi. Namun, sebelum menghitung pajak, kamu perlu memahami bagaimana menentukan harga pokok produksi barang atau jasa yang kamu jual. Untuk produk makanan, misalnya, kamu perlu menghitung biaya bahan baku, tenaga kerja, dan biaya overhead produksi.

Informasi lebih lengkap mengenai cara menghitung harga pokok produksi makanan bisa kamu temukan di cara menghitung harga pokok produksi makanan. Dengan memahami harga pokok produksi, kamu dapat menentukan harga jual yang tepat dan kalkulasi pajak yang akurat.

Berikut ini penjelasan mengenai cara menghitung kedua jenis pajak tersebut.

Cara Menghitung Pajak Pertambahan Nilai (PPN)

PPN merupakan pajak tidak langsung yang dikenakan atas pertambahan nilai barang atau jasa pada setiap tahap proses produksi dan distribusi. Tarif PPN di Indonesia adalah 10%.

Berikut cara menghitung PPN:

PPN = (Harga Barang atau Jasa x Tarif PPN) / 100

Contoh perhitungan PPN:

Misalnya, Anda membeli sebuah baju dengan harga Rp100. 000. Untuk menghitung PPN yang harus Anda bayarkan, Anda dapat menggunakan rumus di atas:

PPN = (Rp100.000 x 10%) / 100 = Rp10.000

Jadi, PPN yang harus Anda bayarkan untuk pembelian baju tersebut adalah Rp10.000.

Cara Menghitung Pajak Penjualan atas Barang Mewah (PPnBM)

PPnBM merupakan pajak yang dikenakan atas barang-barang mewah yang dikategorikan sebagai barang konsumsi. Tarif PPnBM bervariasi tergantung jenis barangnya.

Berikut cara menghitung PPnBM:

PPnBM = (Harga Barang x Tarif PPnBM) / 100

Contoh perhitungan PPnBM:

Misalnya, Anda membeli sebuah mobil mewah dengan harga Rp1.000.000.000 dan tarif PPnBM untuk mobil mewah adalah 20%. Untuk menghitung PPnBM yang harus Anda bayarkan, Anda dapat menggunakan rumus di atas:

PPnBM = (Rp1.000.000.000 x 20%) / 100 = Rp200.000.000

Jadi, PPnBM yang harus Anda bayarkan untuk pembelian mobil mewah tersebut adalah Rp200.000.000.

Jenis Barang dan Jasa yang Dikenakan PPN dan PPnBM

| Jenis Barang atau Jasa | Dikenakan PPN | Dikenakan PPnBM |

|---|---|---|

| Barang konsumsi | Ya | Tergantung jenis barang |

| Barang modal | Ya | Tidak |

| Jasa | Ya | Tidak |

Perlu dicatat bahwa daftar di atas hanya merupakan contoh umum. Untuk informasi lebih detail mengenai jenis barang dan jasa yang dikenakan PPN dan PPnBM, Anda dapat berkonsultasi dengan Direktorat Jenderal Pajak (DJP).

Cara Menghitung Pajak Bumi dan Bangunan

Pajak Bumi dan Bangunan (PBB) merupakan pajak yang dikenakan atas kepemilikan tanah dan bangunan. PBB merupakan salah satu sumber pendapatan penting bagi pemerintah daerah untuk membiayai berbagai program pembangunan. Menghitung PBB terdiri dari beberapa komponen yang perlu dipahami, sehingga kamu bisa menghitungnya dengan benar.

Cara Menghitung Pajak Bumi dan Bangunan (PBB) untuk Rumah Tinggal

Untuk menghitung PBB rumah tinggal, kamu perlu mengetahui nilai jual objek pajak (NJOP) rumah, luas tanah dan bangunan, dan tarif PBB yang berlaku di daerahmu. Rumus untuk menghitung PBB rumah tinggal adalah sebagai berikut:

PBB = (NJOP x Luas Tanah) x (NJOP x Luas Bangunan) x Tarif PBB

Berikut contoh perhitungan PBB untuk rumah tinggal:

- NJOP tanah: Rp. 2.000.000/m 2

- Luas tanah: 100 m 2

- NJOP bangunan: Rp. 3.000.000/m 2

- Luas bangunan: 80 m 2

- Tarif PBB: 0,5%

Maka, PBB yang harus dibayar adalah:

PBB = (Rp. 2.000.000/m2x 100 m 2) + (Rp. 3.000.000/m 2x 80 m 2) x 0,5% = Rp. 2.600.000

Cara Menghitung Pajak Bumi dan Bangunan (PBB) untuk Tanah Kosong

Perhitungan PBB untuk tanah kosong lebih sederhana dibandingkan dengan rumah tinggal. Rumus untuk menghitung PBB tanah kosong adalah sebagai berikut:

PBB = NJOP x Luas Tanah x Tarif PBB

Sebagai contoh, jika NJOP tanah kosong adalah Rp. 1.500.000/m 2, luas tanah adalah 50 m 2, dan tarif PBB adalah 0,4%, maka PBB yang harus dibayar adalah:

PBB = Rp. 1.500.000/m2x 50 m 2x 0,4% = Rp. 300.000

Komponen Perhitungan Pajak Bumi dan Bangunan (PBB)

| Komponen | Keterangan |

|---|---|

| Nilai Jual Objek Pajak (NJOP) | Nilai jual objek pajak (NJOP) merupakan nilai jual tanah dan bangunan yang ditetapkan oleh pemerintah daerah. |

| Luas Tanah | Luas tanah merupakan luas area tanah yang dimiliki. |

| Luas Bangunan | Luas bangunan merupakan luas area bangunan yang berdiri di atas tanah. |

| Tarif PBB | Tarif PBB merupakan persentase dari NJOP yang dikenakan sebagai pajak. Tarif PBB berbeda-beda di setiap daerah. |

Prosedur Pelaporan Pajak

Setelah menghitung pajak yang terutang, langkah selanjutnya adalah melaporkan pajak tersebut kepada otoritas pajak yang berwenang. Pelaporan pajak dilakukan secara berkala, sesuai dengan jenis pajak dan kewajiban perpajakan Anda. Berikut ini adalah langkah-langkah umum dalam melaporkan pajak penghasilan dan PBB:

Pelaporan Pajak Penghasilan

Pelaporan pajak penghasilan dilakukan oleh wajib pajak yang memiliki penghasilan dan dikenakan pajak. Berikut adalah langkah-langkah umum dalam melaporkan pajak penghasilan:

- Kumpulkan semua dokumen yang diperlukan untuk pelaporan pajak, seperti NPWP, bukti potong, dan bukti pengeluaran.

- Pilih metode pelaporan pajak yang sesuai, yaitu melalui e-filing atau secara manual.

- Isi formulir pelaporan pajak dengan benar dan lengkap, sesuai dengan jenis pajak dan kewajiban perpajakan Anda.

- Verifikasi kembali data yang Anda masukkan, pastikan semua informasi benar dan akurat.

- Kirimkan laporan pajak Anda melalui metode yang Anda pilih, baik secara online maupun manual.

- Simpan bukti pelaporan pajak Anda sebagai arsip.

Contoh Formulir Pelaporan Pajak Penghasilan

Contoh formulir pelaporan pajak penghasilan dapat Anda peroleh di situs web Direktorat Jenderal Pajak (DJP) atau di kantor pajak terdekat. Formulir pelaporan pajak terdiri dari beberapa bagian, antara lain:

- Data wajib pajak, seperti NPWP, nama, alamat, dan jenis pekerjaan.

- Data penghasilan, seperti gaji, usaha, dan investasi.

- Data pengeluaran, seperti biaya pendidikan, biaya kesehatan, dan biaya lainnya.

- Perhitungan pajak terutang, berdasarkan data penghasilan dan pengeluaran.

Pastikan Anda memahami setiap bagian formulir dan mengisi dengan benar dan lengkap. Jika Anda mengalami kesulitan, Anda dapat berkonsultasi dengan petugas pajak di kantor pajak terdekat.

Pelaporan PBB Secara Online

Pelaporan PBB secara online dapat dilakukan melalui situs web Badan Pendapatan Daerah (Bapenda) atau aplikasi mobile yang disediakan oleh Bapenda. Berikut adalah langkah-langkah umum dalam melaporkan PBB secara online:

- Akses situs web Bapenda atau aplikasi mobile yang disediakan.

- Masukkan data yang diperlukan, seperti Nomor Objek Pajak (NOP), nama, alamat, dan nomor telepon.

- Pilih metode pembayaran yang Anda inginkan, seperti transfer bank atau kartu kredit.

- Lakukan pembayaran PBB sesuai dengan jumlah yang tertera.

- Simpan bukti pembayaran sebagai arsip.

Sanksi Pelaporan Pajak Terlambat

Jika Anda tidak melapor pajak tepat waktu, Anda akan dikenakan sanksi berupa denda. Besarnya denda tergantung pada jenis pajak, nilai pajak terutang, dan jangka waktu keterlambatan. Berikut adalah beberapa contoh sanksi pelaporan pajak terlambat:

- Denda keterlambatan pelaporan pajak penghasilan sebesar 2% dari pajak terutang per bulan atau sebagian bulan.

- Denda keterlambatan pembayaran pajak penghasilan sebesar 2% dari pajak terutang per bulan atau sebagian bulan.

- Denda keterlambatan pelaporan PBB sebesar 2% dari PBB terutang per bulan atau sebagian bulan.

Untuk menghindari sanksi, pastikan Anda melapor pajak tepat waktu dan sesuai dengan ketentuan yang berlaku. Anda dapat berkonsultasi dengan petugas pajak di kantor pajak terdekat jika Anda memiliki pertanyaan atau kesulitan dalam melapor pajak.

Kesimpulan: Cara Menghitung Pajak

Memahami cara menghitung pajak merupakan langkah awal yang penting untuk menjadi warga negara yang bertanggung jawab. Dengan pengetahuan ini, Anda dapat memenuhi kewajiban pajak dengan benar dan terhindar dari berbagai konsekuensi. Ingat, membayar pajak merupakan bentuk kontribusi nyata untuk membangun negeri ini.

Jika Anda memiliki pertanyaan lebih lanjut, jangan ragu untuk berkonsultasi dengan ahli pajak atau lembaga terkait.